中古資産の減価償却は、適切な知識を身につければ、企業にとって強力な節税対策となります。

しかし、中古資産の減価償却は、通常の固定資産の減価償却と比べて複雑な点があります。

この記事では、経営者向けに、中古資産の減価償却による節税について、わかりやすく解説します。

中古資産とは?どういった節税効果がある?

中古資産とは、他の者が一度使用した資産です。

日常会話で使われる「中古」と同じ意味です。

建物、機械、車両、器具備品等といった減価償却の対象となるどの種類の資産であっても

中古で取得したものであれば、 本記事における節税対策として使える中古資産に該当します。

企業が中古資産を取得するメリットは、法人税の計算において短期間で減価償却できることです。

新品に比べて1事業年度に費用として計上できる金額が大きくなり、

その分法人税の負担を下げることができます。

この点が中古資産が節税対策として用いられる理由となります。

中古資産の減価償却を活用した節税の仕組み

ここでは、中古資産の取得がどのような仕組みで節税対策になるのかを説明します。

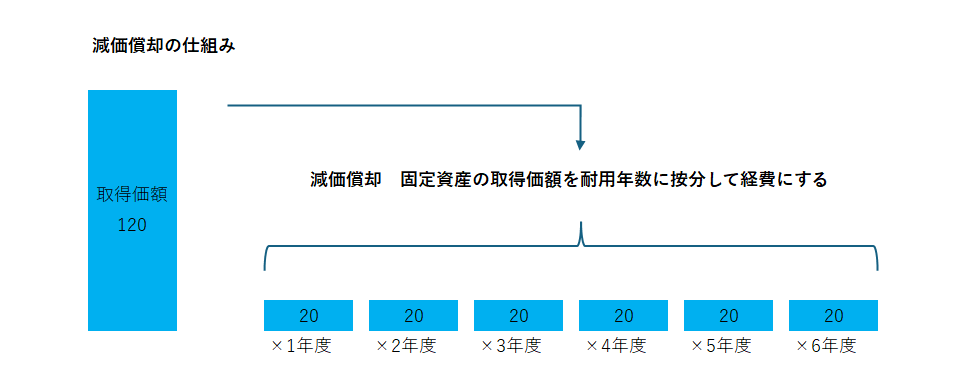

減価償却の基礎知識

中古資産の取得の節税方法について、まずは減価償却の仕組みを説明します。

減価償却とは、長期間使用する高額な資産(例えば、建物、機械、車両等)を

その資産の取得価額を耐用年数にわたって按分して費用として計上していく会計処理です。

そしてこの費用のことを「減価償却費」といいます。

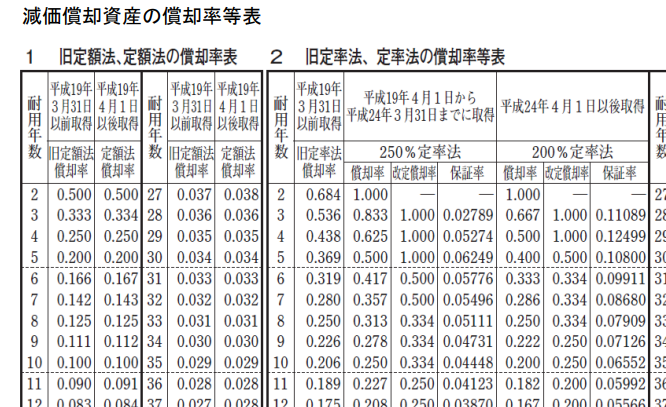

法人税法においては、この減価償却費の計算方法はいくつかありますが、

定額法と定率法がよく用いられています。

・定額法

減価償却費 = 取得価額 × 定額法の償却率

・定率法

減価償却費 = (取得価額 - 既償却額) × 定率法の償却率

計算式に含まれる償却率は、 資産の種類ごとに国税庁が定める法定耐用年数に基づいて

一律に決まっています。

この法定耐用年数が短いほど、償却率が大きくなります。

つまり、短期間で減価償却することになり、1事業年度に費用として計上できる金額が大きくなります。

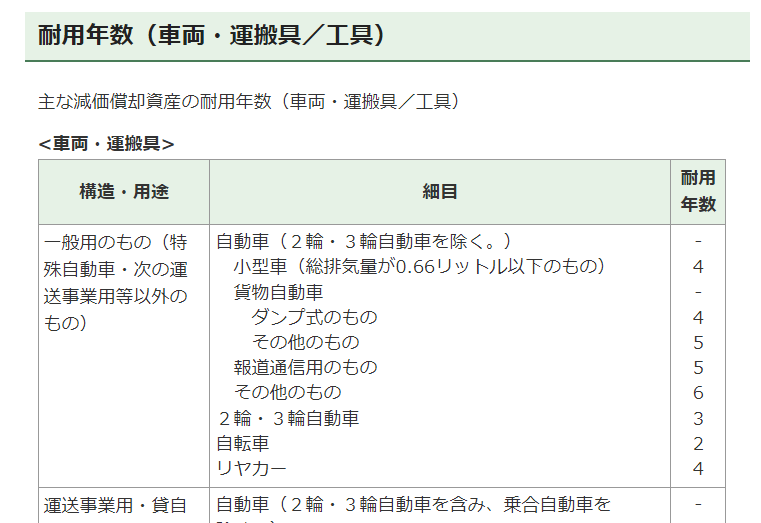

国税庁の法定耐用年数の例(車両・運搬具)

国税庁の償却率表

中古資産の減価償却について

中古資産の減価償却費の計算にあたって、耐用年数の特例が設けられています。

この特例により新品を取得するよりも中古資産を取得した方が節税になるといわれます。

この特例(減価償却資産の耐用年数等に関する省令 第3条)はまとめると以下の通りです。

中古資産の耐用年数について、

- 法定耐用年数を使用してなくてもよい

- 見積もった使用可能期間を耐用年数を使用してもよい

- 見積もりが困難な場合には簡便法による耐用年数を使用してもよい

この3つ目にある「簡便法」による耐用年数の算定方法とは以下のものです。

この算定方法によると、古い資産を取得するほど 耐用年数が短く計算され、早く経費となります。

1 法定耐用年数の全部を経過した資産

法定耐用年数 × 20%

2 法定耐用年数の一部を経過した資産

(法定耐用年数 - 経過年数※ ) + 経過年数 × 20%

※経過年数とは、その資産が最初に作られてから法人が取得するまでの年数です。

上記の特例の通り、中古資産の場合には法定耐用年数を使用する必要はありません。

そして、自分で使用可能期間を見積り、その年数を耐用年数として使用しなさいとありますが、

実際に自分で見積もるのは困難です。

そのため、実務上では最後の簡便法による耐用年数を使用することになります。

中古資産の節税効果の具体例

中古資産を取得した場合の節税効果を具体例を用いてみてみましょう。

【具体例】

- 3年落ちの中古の普通自動車を事業年度の期首に200万円で取得した。

- 定額法を採用

- 法定耐用年数 6年

簡便法による耐用年数を計算します。

(6年 ー 3年)× 0.2 + 3年 = 3.6年 → 3年 1年未満の端数は切捨て

計算すると、このケースでは3年間で減価償却できることがわかりました。

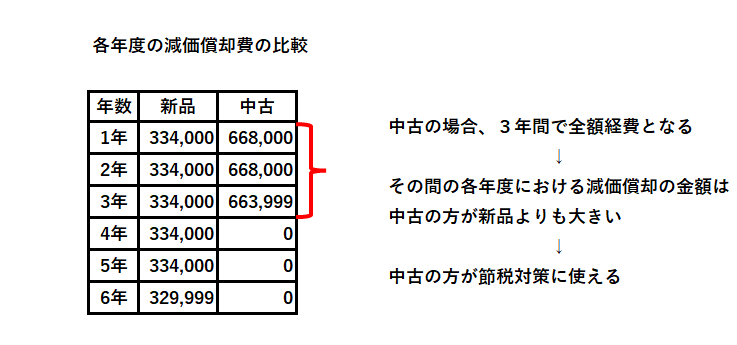

新品の場合と中古の場合で各年度の減価償却費を比較すると以下のようになります。

このように中古資産の耐用年数である3年目までの間では、

中古資産の方が新品に比べて多くの減価償却費を計上できます。

より利益が圧縮できるため、その分法人税の負担も下げることができます。

この部分が中古資産が節税対策として用いられる理由となっています。

※4年目以降は、この中古資産の減価償却はすべて済んでいるので経費となる分はありません。

そのため、何も対策をしなければ、4年目以降は法人税の負担が増えてしまいます。

中古資産の取得の留意点

中古資産を購入すると、新品に比べて減価償却費を早期に計上できるため

法人税の負担を下げることができるというメリットがあります。

ここでは、実際に中古資産を取得する際の留意点について説明します。

- 決算月直前に取得しても効果が薄い

中古資産を決算月直前に取得しても節税の効果は薄いです。

理由としては、減価償却費は月数按分されるためです。

月数按分すると、事業年度の途中で取得した場合には12か月分計上できず

取得日から年度末までの月数分しか計上できないことになります。

例えば3月決算の法人が3年落ちの中古車200万円を購入した場合に、

4月に購入していれば、668,000円をその事業年度の経費とできますが、

3月に購入していた場合には、668,000×1か月÷12月となり55,666円しか

今期の経費になりません。

そのため、中古資産の節税対策をとる場合には、

決算直前ではなく余裕をもって取得した方がより効果があるでしょう。

- 節税効果以外の点も考量する

簡便法の耐用年数の算定式を見て頂いた通り、古いものほど耐用年数が短くなり、

耐用年数の期間の各年度の減価償却費を多く計上できるため節税効果が高まります。

しかし、節税効果を優先するあまり、現行品に比べて性能が悪い中古資産を取得してしまい、

事業の効率が悪化してしまったら意味がありません。

中古資産を取得する際には、節税以外の部分も忘れずに考慮しましょう。

- 高額な資本的支出を行った場合には簡便法は使えない

中古資産の取得とともに高額な資本的支出を行った場合には簡便法が使用できなくなります。

資本的支出とは、その資産の改良や改造のための支出で資産の価値を高めるためのものです。

そして、この資本的支出が高額であるかどうかは、中古資産の取得金額の50%超により判断します。

たとえば、中古の機械を100万円で取得した後に高性能な部品を取り換える場合等は資本的支出に該当します。

そして、この部品が50万円超である場合には簡便法は適用できません。

まとめ

中古資産を使った節税対策について説明しました。

中古資産は、耐用年数の特例により、経過年数に応じて法定耐用年数よりも短い期間で

減価償却することができます。

そのため、耐用年数の期間における各年度の減価償却費が新品の場合よりも多く計上できるため、

その分、利益を圧縮し法人税の負担を下げることができます。

このように中古資産の取得には節税効果がありますが、

より効果的な節税対策とするためには、

決算直前の対応ではなく、計画的に余裕をもって行うことが大切となります。

節税対策についてお困りの方はぜひ弊所までお問い合わせください。