「資金繰り表の作成}は、中小企業にとって経営の羅針盤です。日々の資金の流れを見える化し、手元資金がいつ不足するのか、または余裕があるのかを把握することは、安定経営のカギです。特に中小企業では、大きな資金の出入りが経営に直接影響するため、資金繰り表の作成で計画的な支出管理が可能になり、急な支払いにも対応しやすくなります。「資金繰り表=会社の安心安全な未来」を支える必須ツールです。

この記事では、資金繰り表の作成方法を説明します。

皆様のお役に立てれば幸いです。

資金縦り表の基本概念

- 資金縦りとは何か?

資金繰りとは、中小企業が日々の運営や事業を続けるために、資金の出入りをしっかり管理し、入ってくるタイミングと出ていくタイミングを調整することです。特に中小企業にとって、資金繰りをうまく管理することは、安定した経営を続けるためにとても大切です。入金が遅れ、支払いが先に発生すると、会社の運営が難しくなり、最悪の場合は倒産の危険もあります。資金繰りを適切に行うことで、予想外の資金不足を避け、資金の流れを把握して効率よく使うことができ、会社の財務状態を健全に保つことができます。

- 資金繰り表の役割

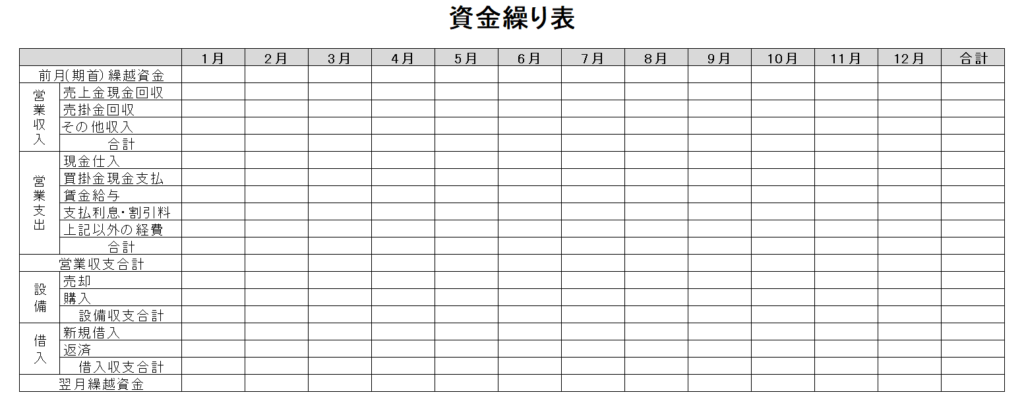

資金繰り表は、中小企業が一定期間の資金の出入りを記載し、手元に残る資金を予測するための表です。経営者は資金繰り表を使うことで、日々の支払いに必要な資金を確保し、予想外の支出に備えることができるなどして、資金計画を明確にし経営判断の根拠を強化することができます。そのため資金繰り表は、中小企業がお金の管理を計画的かつ効率的に進めるための欠かせない道具です。

・資金繰り表の主な利点

- 資金の流れが見える

収入と支出のタイミングを把握することで、資金不足になる前に対策が打てます。これにより、急な支払いにも対応しやすくなります。 - 資金の管理がしやすくなる

資金繰り表は、収支計画を立てる基盤となり、資金の動きを正確に予測することで無駄な出費を減らし、計画的な投資ができます。 - 融資を受けやすくなる

金融機関は資金繰り表を示せる企業を信頼しやすく、スムーズな融資交渉につながります。 - 経営が安定する

継続的に資金繰りを管理することで、長期的な経営戦略を立てやすくなり、リスクを減らせます。

資金繰り表の作成方法

資金繰り表は、Excelや専用ソフトを使って作成した方が便利です。手書きで作成することも可能ですが、Excelなどの表計算ソフトを使う理由は、その使いやすさと柔軟さにあります。これらのソフトでは、入金や出金の整理や計算が簡単にでき、数式を使って自動的に残高や差額を計算することも可能です。これにより、手作業のミスを防ぎ、計算の正確さが高まります。さらに、データの更新や修正も簡単で、リアルタイムで資金状況を把握できるので、経営者はすぐに意思決定を行えます。

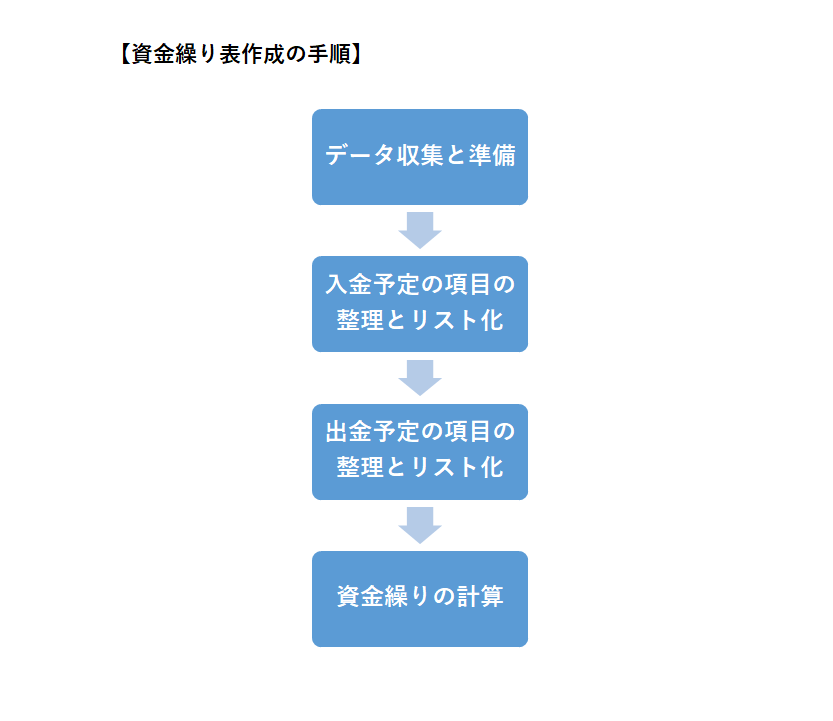

資金繰り表の作成手順は以下の通りです。

データ収集と準備

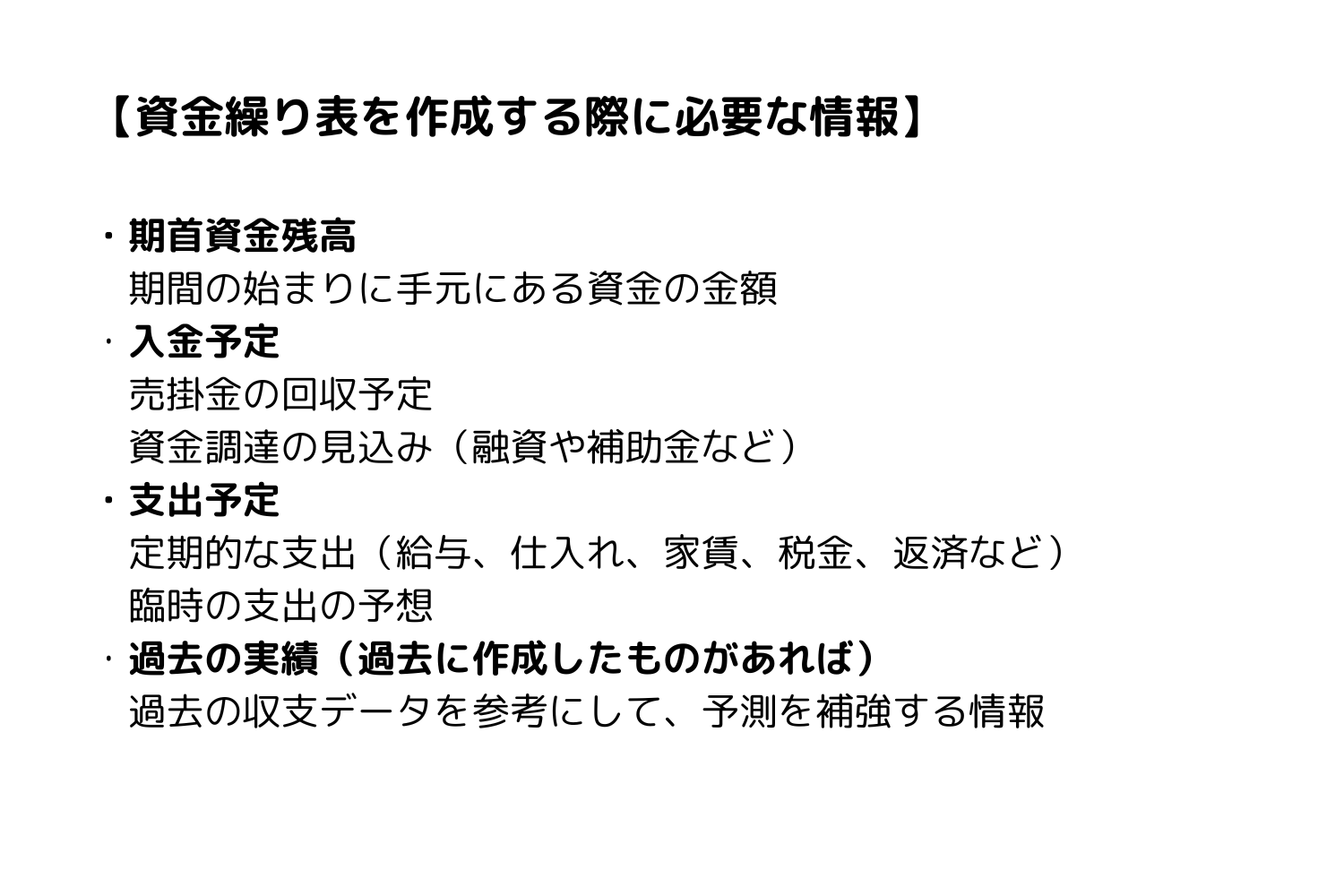

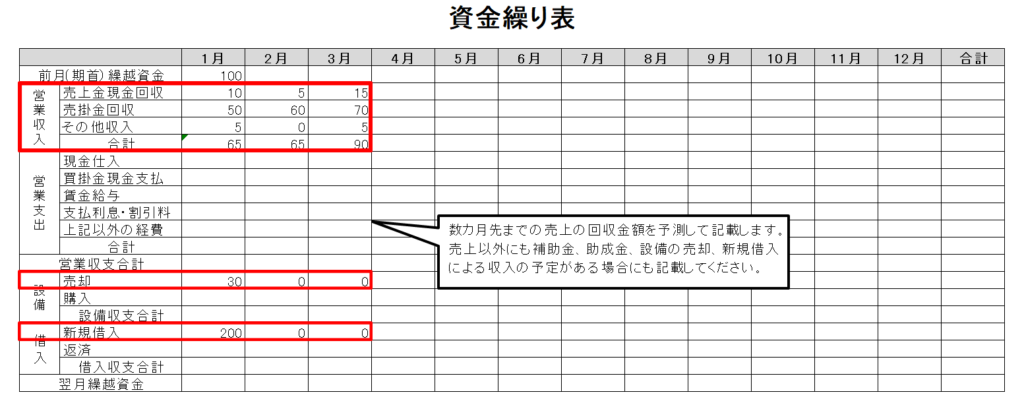

資金繰り表を作成するために必要な情報として、まず「期首資金残高」があります。これは期間の始めに手元にある資金の額です。次に、「入金予定」として、売掛金の回収予定や資金調達の見込み(融資や補助金など)を含めます。これにより、その期間中にどれだけの資金が入ってくるかを見積もることができます。 また、「支出予定」も重要です。これは給与や仕入れ代金、家賃、税金、返済などの毎月発生する支出に加え、予想される臨時の支出をリストアップすることを指します。これらは今後数カ月先の予定の項目となりますので、100%正確でなくてもある程度の正確性があれば十分です。最後に、「過去の実績」を参考にすることで、これらの情報をさらに正確にすることができます。これらの情報をまとめることで、経営者は実際的で信頼できる資金計画を立てることができます。

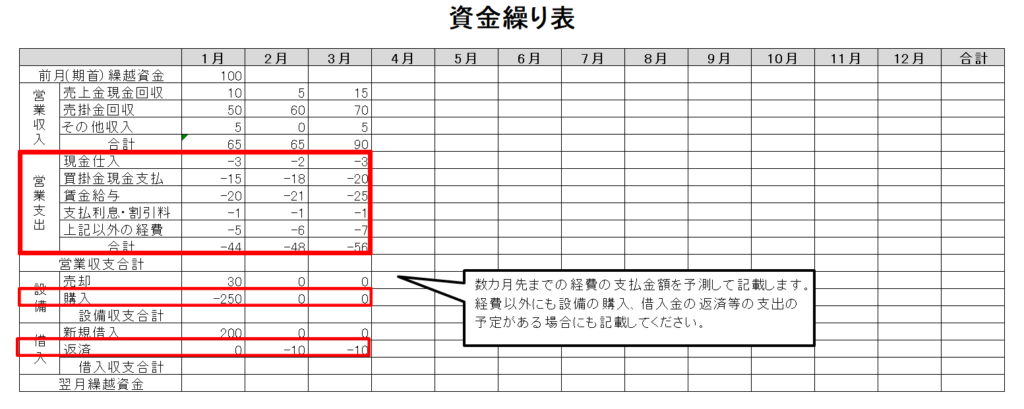

入金予定の項目の整理とリスト化

資金繰り表を作成する際には、毎月の収入を把握することが大切です。リストアップした入金予定の項目を「営業収入」「設備の売却」「新規借入」の3つに分けて資金繰り表に記載します。営業収入とは、本業の売上による収入です。設備の売却とは既存の設備を売却した際に発生する収入です。新規借入とは、金融機関から新規の借入による収入です。この方法で収入源を明確にし、それぞれの収入のタイミングや性質を把握できます。これにより、現実的な資金計画を立てやすくなります。

出金予定の項目の整理とリスト化

資金繰り表を作成する際には、リストアップした支出予定のものを「営業支出」「設備の購入」「返済」の3つの区分に分けて資金繰り表に記載します。営業支出とは事業活動を行うにあたり日常的に発生する経費による支出です。設備の購入とは、新しく設備の購入を行った際に発生する支出です。返済とは、金融機関からの借入の返済による支出です。これらをすべて把握することで、より現実的な資金計画の立案が可能となります。

資金繰りの計算

資金繰りの計算は、各月のすべての収入と支出を整理して行います。まず、「前月(期首)繰越資金」から始め、その毎月ごとの入金額と出金額をすべて集計して「翌月繰越資金高」を算出します。具体的な計算式は以下の通りです。

翌月繰越資金 = 前月(期首)繰越資金 + 営業収支合計 + 設備収支合計 + 借入収支合計

この計算を期間ごとに繰り返すことで、毎月の資金の流れと残高を把握できます。資金繰りの計算は、収支のバランスを事前に予測し、資金不足や過剰を防ぐために重要です。

このステップを経ることで、資金繰りの流れが明確になり、将来的な資金の過不足を予測することができます。

資金繰り表を運用するためのポイント

資金繰り表を効果的に運用するためのポイントは以下の通りです。

- 定期的な更新

資金繰り表を効果的に運用するためには、定期的な更新が欠かせません。経営環境や入金・出金の状況は変化しやすく、計画時点の情報が実際と異なることがあるため、最新情報を反映することで、常に現実に即した資金管理が可能になります。定期的な更新により、急な支出や予想外の収入減少に対応しやすくなり、資金ショートを未然に防ぐことができます。 - 実績と計画の比較

資金繰り表を効果的に運用するためには、計画と実績をしっかり比較することが欠かせません。計画時に予測した入金・出金が、実際にどれだけ一致しているかを確認することで、計画の精度を見直し、ズレがあれば素早く対応できます。この比較を定期的に行うことで、計画の問題点や改善点を早期に見つけ、適切な対策を講じることができます。効果的な運用のポイントとしては、計画と実際のズレが起きた理由を分析し、同じ問題が再発しないように対策を講じることが重要です。 - 余裕資金の確保

資金繰り表を効果的に運用する際、余裕資金を確保することは非常に重要です。余裕資金とは、予測外の支出や収入遅延に備えて保持しておくお金のことです。経営環境の変化や予期せぬトラブルによって、計画通りの資金繰りが難しくなることがあります。その際に余裕資金があれば、急な資金不足に対応でき、事業運営を継続できます。 効果的な運用のポイントとして、定期的に余裕資金の適切な規模を見直し、必要に応じて増減させることが大切です。また、入金遅延や突発的な支出のリスクを想定した上で、一定の比率(例:月次支出の1〜3か月分)を確保すると安心です。さらに、余裕資金をモニタリングし、問題が生じた場合は早急に調整策を講じることで、資金繰りの安定性を保つことができます。 - 重点項目のモニタリング

資金繰り表を効果的に活用するためには、売上金の回収や仕入れ代金の支払い、給与支払い、などの重要な項目を特に注意してモニタリングすることが必要です。これらの入出金は企業の資金繰りに大きな影響を与えます。これらを定期的にチェックすることで、資金不足のリスクを減らし、安定した経営を維持できます。モニタリングを通じて、予定通りに入出金が行われているかを確認し、問題があればすぐに対応策を講じることが大切です。

まとめ

資金繰り表の作成方法について説明しました。資金繰り表は中小企業にとって、経営の安定と成長に欠かせないツールです。資金繰り表の作成により、毎月の資金の流れを「営業収入」「設備の売却収入」「融資による収入」などに分けて管理することで、正確な入出金の予測と管理が可能になります。また、資金繰り表を定期的に更新し、実績と計画を比較することで、予想外の資金不足や収入減少に対する早期の対応が可能です。余裕資金の確保や重要な支出項目のモニタリングも行い、安定した資金管理を実現することで、会社の未来を支える基盤となります。

資金繰り表の作成にご興味がある方は弊所にぜひご相談ください。