決算時の節税対策の観点から、「未払金」と「未払費用」の重要性について説明します。

経営者の皆さまは、毎期の決算時に様々な節税対策に取り組まれていると思います。

その中でも特に重要なのが、未払金と未払費用の適切な計上です。

適切な未払金・未払費用の計上は、当期の税金負担を軽減する大きな効果があります。

例えば、人件費や社会保険料の未払計上により、当期の損金算入が可能となり、

節税効果が期待できます。

そこで今回は、未払金と未払費用についてわかりやすく基礎知識を説明します。

経営者の皆さまの決算対策の一助となれば幸いです。

未払金・未払費用とは

未払金と未払費用の意味を説明します。

会計学の厳密な定義ではないですが、おおむね以下の意味となります

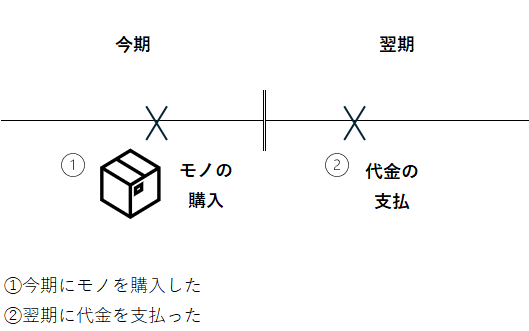

未払金とは、単発の取引によるモノの購入やサービスの提供を受けている場合で

まだ支払ってない代金のことです。

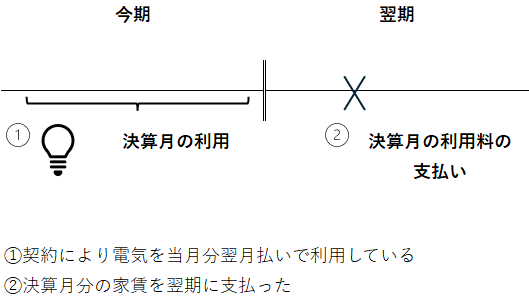

未払費用とは、継続してサービスの提供を受けている場合で、

サービスの提供を受けたもののまだ支払っていない部分の代金のことです。

| 取引の形態 | 代金の支払 | |

|---|---|---|

| 未払金 | 単発の取引 | 後払い |

| 未払費用 | 継続的な取引 | 後払い |

未払金・未払費用の計上が節税に役立つ理由

当期末にはまだ実際には支払っていない経費である未払金・未払費用であっても法人税の計算においては当期の経費に計上することができます。

そのため、利益を圧縮し、法人税の負担を下げることができるため節税対策として利用できます。

ただし、条件として事業年度末において債務確定基準を満たす必要があります。

債務確定基準とは法人税法において法基通2-2-12に定められている規定です。

決算対策として未払金・未払費用を活用する場合には、

債務確定基準の要件の確認をしっかりとする必要があります。

【債務確定基準】

債務確定基準を満たすとは、以下の3つの要件をすべて満たす必要があります

① 事業年度末までにその費用に係る債務が成立していること

「債務の成立」とは当事者間で契約が成立していることをいいます。

② その事業年度末までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること

「給付をすべき原因となる事実が発生している」とは、モノの引渡しや役務の提供を受けているという事実が発生していることをいいます。

③ その事業年度末までにその金額を合理的に算定することができること

契約書、請求書、領収書等で金額を確認できることをいいます。

未払金・未払費用の具体例

未払金と未払費用の具体例を見ていきましょう。

未払金の具体例

通常の営業取引以外で発生した単発的な支払いが未払金の主な内容となります。

主な未払金の具体例は以下の通りです。

・備品、事務用品、消耗品の購入費用

パソコン、プリンター、オフィス家具などの備品の購入費用、

電球や文房具などの事務用品の購入費用、

トナーやインクなどの消耗品の購入費用

・修繕費用

オフィスの修繕工事の費用

・広告費

新聞広告や雑誌広告の掲載費用

・外注費

弁護士費用、

コンサルティング費用、

警備費用

未払費用の具体例

未払費用とは、継続的に発生する費用のうち、

まだ支払いが完了していないものを表す会計上の勘定科目です。

主な未払費用の具体例は以下の通りです。

・光熱費

電気代、ガス代、水道代などの公共料金の支払い

・通信費

電話代、インターネット代、携帯電話代の支払い

・人件費

従業員の給与、社会保険料の支払い

・保険料

火災保険、傷害保険の保険料の支払い

・借入金の利息

銀行からの借入金に対する利息の支払い

・リース料

事務機器やオフィス家具のリース料の支払い

未払金・未払費用の計算例

ここでは、未払金と未払費用の具体的な数値例をみてみましょう。

未払金の計算例

【計算例1】

- 3月決算の法人

- 今期3月に新しいプリンターを購入し、支払いは翌期4月に行う

- 仕訳例:

- 3月 (借方)消耗品費 80,000(貸方) 未払金 80,000

- 4月 (借方)未払金 80,000(貸方) 現金預金 80,000

支払は翌期の4月だが、今期3月までに購入しているため、今期の経費に計上できます。

【計算例2】

- 12月決算の法人

- 12月に外注業者に業務の提供を受けたが、支払いは翌期1月に行う

- 仕訳例:

- 12月 (借方)外注費 120,000(貸方) 未払金 120,000

- 1月 (借方)未払金 120,000(貸方) 現金預金 120,000

支払は翌期の1月だが、今期12月までに業務の提供を受けたため、今期の経費に計上できます。

未払費用の計算例

【計算例1】

- 3月決算法人

- 3月分の従業員給与は翌期4月に支払う

- 仕訳例:

- 3月 (借方) 給与 1,500,000(貸方)未払費用 1,500,000

- 4月 (借方)未払費用 1,500,000 (貸方)現金預金 1,500,000

支払は翌期の4月だが、今期3月分の給与(3月に労働した分)のため、今期の経費に計上できます。

【計算例2】

- 12月決算法人

- 12月分の水道光熱費は翌期1月に支払う

- 仕訳例:

- 12月 (借方)水道光熱費 80,000(貸方)未払費用80,000

- 1月 (借方)未払費用 80,000(貸方)現金預金 80,000

支払は翌期の1月だが、今期12月利用の水道光熱費のため、今期の経費に計上できます。

未払金・未払費用の注意点

実務において、未払金と未払費用を計上する場合の注意点について説明します。

・未払金と未払費用は漏れなく計上する

未払金と未払費用はともに当期中にその代金の支払いは済んでいません。

そのため、実務において、決算時に存在を見落として計上が漏れる可能性があります。

計上が漏れてしまうと、経費が過少となり法人税の負担が増えてしまいます。

また、本来の利益を正しく計算できていないため経営の判断を誤る可能性があります。

そのため、未払金・未払費用の計上が漏れないように気を付けましょう。

・発生状況の正確な把握

未払金・未払費用を計上するためには債務確定基準を満たすかどうか、

発生状況を正確に把握することが必要です。

もし、債務確定基準を満たさないものを計上してしまうと、

法人税が過少に計算され、後日、税務調査で指摘される可能性があります。

また、反対に債務確定基準を満たしているのに計上しない場合には、

法人税が過大に計算され税負担が重くなってしまいます。

そのため、その未払金・未払費用が今期に計上できるかどうか

その発生状況を正確に把握することが重要です。

特に書面にて客観的に把握できるようにしておきましょう。

・未払金と未払費用でどちらを使用するのか実務上の取り扱い

未払金と未払費用は似ている概念のため、

実務においてどちらの勘定科目を使用すればよいか

迷ってしまうこともあります。

しかし、結論から言えば、未払金と未払費用のどちらの勘定科目を使っても

それほど問題ではありません。

税金を計算する前提となる利益の計算においては、

両者とも経費計上することができるため、

「未払金」と「未払費用」のどちらの勘定科目を使用しても

計算結果に違いがないため大きな問題はないためです。

・買掛金との違い

未払金・未払費用と似た概念で、「買掛金」という言葉があります。

買掛金も同様に、モノの購入やサービスの提供を受けたものの未払の代金のことです。

未払金・未払費用との違いは、買掛金は主に、材料や商品の購入費用、外注加工費といった

原価を構成する費用に対して使用し、未払金・未払費用は、原価以外の費用に対して使用します。

まとめ

未払金と未払費用の基本的な知識から節税となる理由を説明しました。

未払金と未払費用は、当期末において既にモノを購入、サービスの提供を受けているものの、

まだ支払っていない代金のことです。

これらは、当期中にまだ実際には代金は未払ですが、今期の経費として計上することができるため、利益を圧縮し法人税の負担を下げることができます。

ただし、まだ完全に取引が終了してないため、法人税のルールにおいて、債務確定基準を満たしている必要があります。

実務においては、未払金・未払費用を計上するためには、債務確定基準を満たしているかしっかりと確認したうえで計上することが大切です。

節税対策を考えているお客様はぜひ弊所までお問い合わせください。